Back to: Belajar Forex Trading

Risk management hanyalah tentang cara trader menjaga tahap risiko agar mereka dapat memaksimakan potensi keuntungan mereka. Dalam erti kata lain, trader perlu memastikan tahap kerugian mereka lebih rendah daripada keuntungan.

Jika gagal melakukannya, tidak mustahil untuk trader kehilangan kesemua keuntungan yang mereka telah perolehi dengan alami beberapa trade yang rugi berturut-turut.

Pengambilan Utama

- Trader yang bagus akan memastikan kerugian mereka tidak melebihi daripada keuntungan.

- Cara terbaik untuk jaga risiko adalah dengan tahu dimana patut anda keluar atau tutup posisi trade yang sedang aktif.

- Pastikan setiap posisi trade yang diambil mempunyai tahap risk reward yang bagus, sekurang-kuragnya 2:1.

Isi kandungan

Kenapa Risk Management Penting?

Cara terbaik untuk menjaga risiko semasa trading adalah dengan mempunyai sebuah perancangan jika analisa anda salah dan pasaran bergerak ke arah yang bertentangan.

Contoh situasi, katakan anda telah membuat analisa pada pair GBP/USD dan anda jangkakan mata wang GBP akan lebih kukuh berbanding USD. Jadi anda membuat keputusan untuk membuka posisi order buy pada pair tersebut.

Tapi apa yang berlaku adalah, pasaran bergerak ke arah yang bertentangan dari jangkaan, harga GBP/USD telah bergerak jatuh ke bawah.

Jika anda telah letak aras stop loss, mungkin anda akan terselamat daripada alami kerugian yang besar dan anda telah berjaya kurangkan tahap kerugian tersebut dan di dalam akaun trading anda masih ada baki untuk anda mencari peluang trade yang lain.

Sekiranya anda tidak amalkan penjagaan risiko yang bagus dan tidak letak sebarang stop loss pada posisi trade tersebut, akaun trading anda pasti akan alami kerugian yang ketara dan mungkin juga sudah tidak mempunyai baki yang mencukupi dalam akaun untuk mencari peluang potensi trade yang lain.

Sebab itu risk management adalah satu perkara yang penting dalam trading.

Dalam trading ia bukan tentang berapa kali analisa kita betul, tetapi ia tentang berapa banyak kerugian yang kita alami bila analisa kita salah.

Jika kerugian anda lebih kecil daripada keuntungan, dalam jangka masa lama akaun trading anda akan membesar.

Cara Nak Jaga Risk Management

Untuk menjaga risk management, anda perlu tahu tentang 2 perkara, yang pertama adalah risk reward ratio dan yang kedua adalah dimana nak keluar daripada posisi trade tersebut(exit signal).

Risk Reward Ratio

Apa itu risk reward ratio?

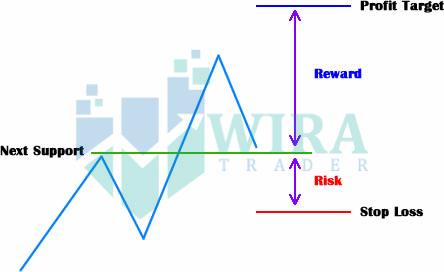

Perkataan “risk reward” ini biasa digunakan trader untuk memberi tahu berapa banyak mereka risiko untuk membuat keuntungan.

Contoh, katakan Alif telah membuat analisa pada pair NZD/USD dan jangkaan beliau, pair ini akan mula menurun. Maka Alif ingin buka posisi sell order dengan saiz lot sebesar 0.10lot dengan jangkaan keuntungan adalah dalam 50pip.

0.10 lot(setiap 1 pip persamaan dengan $1) x 50 pip profit = $50 USD.

Dalam bahasa yang lebih mudah, Alif menjangkakan untuk membuat keuntungan sebanyak $50 dolar sekiranya analisa dia betul.

Tapi Alif seorang trader yang berhati-hati, jadi dia pun merancang untuk letak aras stop loss pada jarak 20 pip sekiranya analisa dia salah.

Dalam situasi ini, jarak potensi keuntungan Alif adalah 50 pip dan jarak kerugian dia pula adalah 20 pip, ini bermakna risk reward Alif adalah 2:1, potensi keuntungan adalah melebihi 2 kali ganda berbanding jumlah yang di risikokan.

Jika jarak SL dan TP Alif adalah sama pada 50 pip, itu persamaan dengan tahap risk reward 1:1. Tapi untuk pemulaan ia disarankan untuk hanya ambil peluang trade yang boleh memberi potensi ganjaran yang lebih besar daripada jumlah risiko.

Seorang trader yang berjaya akan lebih risau tentang berapa jumlah yang mereka risikokan berbanding jumlah keuntungan mereka.

Trade Exit

Sentiasa mempunyai perancangan tentang dimana anda akan ambil keuntungan dan juga dimana anda akan keluar jika rugi.

Pasaran tidak akan sentiasa ikut arah analisa kita, dari semasa ke semasa pasaran akan bergerak bertentangan dan ianya bukan soal “jika” tetapi “bila” ia akan berlaku.

Disebabkan ini anda perlu sentiasa bersedia dan mempunyai perancangan awal supaya bila situasi itu muncul anda tidak akan panik dan tahu apa yang perlu dilakukan.

Anda bukan saja perlu mempunyai perancangan jika analisa salah, tapi anda perlu juga merancang jika analisa anda betul. Anda perlu tahu di mana tempat yang sesuai untuk ambil keuntungan kerana jika tidak perasaan tamak akan mula ganggu serta mengkaburi penilaian anda terhadap pasaran.

Sebab itu kita perlu merancang awal-awal di mana kita akan letak SL dan juga TP sebelum membuka sebarang posisi trade supaya emosi kita tidak akan mengganggu ketika trading.

Cara Set Stop Loss dan Take Profit

Bagaimana nak tahu dimana kawasan yang sesuai untuk letak stop loss dan juga take profit?

Terdapat beberapa kaedah untuk melakukannya:

1) Guna Bacaan Indicator

Terdapat beberapa indicator yang sesuai anda boleh gunakan untuk tahu area yang sesuai untuk tetapkan SL, antaranya adalah:

Untuk take profit mungkin:

- Fibonacci Extention

- Kawasan Support dan Resistance

Adalah antara yang terbaik.

2) Jarak Yang Tetap

Kaedah yang biasa diguna trader adalah dengan melakukan “fixed stop loss” atau “fixed take profit” dari kawasan entry.

Sebagai contoh, setiap kali trader membuka posisi baru, mereka mungkin akan letak SL mereka dengan jarak 30 pip dan jarak TP sekitar 60 pip.

Ini adalah cara yang paling mudah, tapi cara ini mempunyai kelemahan. Kalau anda trade di beberapa pair yang berbeza ia akan menjadi sedikit susah kerana setiap pair mempunyai jarap spread yang berbeza, kalau SL jarak 30 pip mungkin sesuai di EUR/USD tapi kurang sesuai pada pair GBP/CHF contohnya.

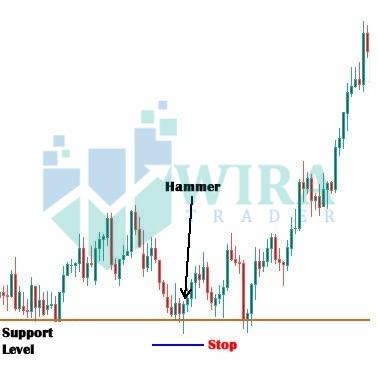

3) Candlestick Pattern

Kaedah ini mungkin sesuai buat mereka yang trade berdasarkan pattern candlestick yang berlaku.

Caranya adalah dengan meletakan kawasan SL anda di bawah(bullish) atau atas(bearish) pattern tersebut.

Tapi kita tidak mahu letak betul-betul dekat dengan pattern tersebut, lebih selamat untuk anda tambah beberapa pip untuk beri sedikit ruang daripada shadow candlestick.

4) Swing Harga

Cara ini anda akan letak stop loss anda pada kawaasn swing harga terdahulu.

Dalam contoh di atas, harga telah turun sampai ke kawasan resistance yang berubah menjadi support selepas berlakunya breakout. Jika anda membuka posisi beli pada kawasan support itu, stop loss anda boleh diletakan pada kawasan swing low yang terdekat.

Jika anda membuka sell order, maka SL anda akan berada pada swing high yang terdekat.

Tapi cara ini juga ada kelemahan dia.

Situasi ini biasa berlaku ketika pasaran sedang aktif dan bergerak laju, dimana kawasan swing harga yang terdekat terlalu jauh jaraknya dari kawasan kita entry.

Bila situasi ini berlaku ada dua perkara kita boleh buat.

- Kita boleh cari peluang trade di pair yang lain.

- Jika akaun kita mampu tambung, kita masih boleh trade pair tersebut cuma pastikan kita gunakan saiz lot yang kecil sahaja.

Lagi besar risiko yang diambil, lebih kecil lot saiz anda.

Kesimpulan

Penjagaan risiko adalah perkara yang penting dan wajib dilakukan oleh trader. Setiap posisi trade yang diambil perlu pastikan mempunyai kadar risk reward yang bagus.

Selain dari itu, anda perlu sentiasa mempunyai perancangan dimana anda akan letak stop loss dan juga take profit sebelum membuka sebarang posisi trade, jika tidak emosi anda akan mengganggu penilaian anda terhadap pasaran sekiranya harga bergerak ke arah yang berlainan dari jangkaan.